推荐等级:

发布时间: 2021-11-05 10:47

扫码用手机做题

2013年6月3日,A银行总行资产负债管理委员会(ALCO)会议上,资产负债管理部总经理严厉指出,我行流动性覆盖率指标(LCR)仅为74%,已经跌破监管红线,不能仅为业务部门的盈利目标而忽视流动性风险管理,目前金融同业业务线未来一个月内现金流负缺口太大,必须降低流动性风险敞口,否则可能面临流动性危机。

6月5日,A银行日间现金流管理出现问题,出款按时划出,但几笔进款未能按时到账,导致日终(17:00)在央行备付金账户出现30亿的透支额。

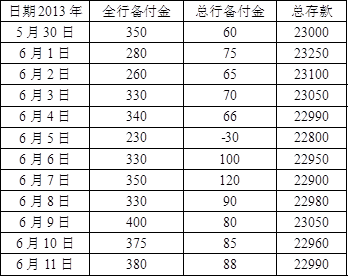

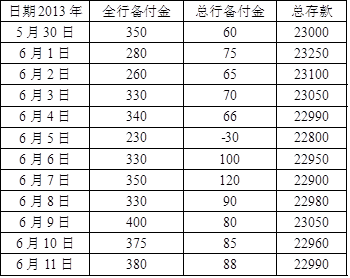

5月30日至6月11日A银行备付金情况参见下表。

6月20日,随着大型商业银行加入借钱大军,市场“平头存、防透支、现金为王”气氛升温,隔夜拆借利率飙升578基点,达到13.44%,各期限利率全面上升,“钱荒”进一步升级。

根据以上案例描述,回答下列小题。

LCR旨在确保商业银行具有充足的合格流动性资产,能够在国务院银行业监督管理机构规定的流动性压力情景下,通过变现这些资产满足未来至少( )日的流动性需求。(单选题)

本题解析:

流动性覆盖率(LCR)旨在确保商业银行具有充足的合格优质流动性资产,能够在国务院银行业监督管理机构规定的流动性压力情景下,通过变现这些资产满足未来至少30日的流动性需求。流动性覆盖率的计算公式为:流动性覆盖率=合格优质流动性资产/未来30日现金净流出量×100%。

2013年6月3日,A银行总行资产负债管理委员会(ALCO)会议上,资产负债管理部总经理严厉指出,我行流动性覆盖率指标(LCR)仅为74%,已经跌破监管红线,不能仅为业务部门的盈利目标而忽视流动性风险管理,目前金融同业业务线未来一个月内现金流负缺口太大,必须降低流动性风险敞口,否则可能面临流动性危机。

6月5日,A银行日间现金流管理出现问题,出款按时划出,但几笔进款未能按时到账,导致日终(17:00)在央行备付金账户出现30亿的透支额。

5月30日至6月11日A银行备付金情况参见下表。

6月20日,随着大型商业银行加入借钱大军,市场“平头存、防透支、现金为王”气氛升温,隔夜拆借利率飙升578基点,达到13.44%,各期限利率全面上升,“钱荒”进一步升级。

根据以上案例描述,回答下列小题。

6月6日后,A银行在“钱荒”中面临的最突出的内部管理问题是( )。(单选题)

本题解析:

金融同业业务线未来一个月内现金流负缺口太大,在“钱荒”中无疑会使A银行雪上加霜,面临流动性危机。

2013年6月3日,A银行总行资产负债管理委员会(ALCO)会议上,资产负债管理部总经理严厉指出,我行流动性覆盖率指标(LCR)仅为74%,已经跌破监管红线,不能仅为业务部门的盈利目标而忽视流动性风险管理,目前金融同业业务线未来一个月内现金流负缺口太大,必须降低流动性风险敞口,否则可能面临流动性危机。

6月5日,A银行日间现金流管理出现问题,出款按时划出,但几笔进款未能按时到账,导致日终(17:00)在央行备付金账户出现30亿的透支额。

5月30日至6月11日A银行备付金情况参见下表。

6月20日,随着大型商业银行加入借钱大军,市场“平头存、防透支、现金为王”气氛升温,隔夜拆借利率飙升578基点,达到13.44%,各期限利率全面上升,“钱荒”进一步升级。

根据以上案例描述,回答下列小题。

A银行LCR指标已跌破监管红线,根据监管要求,LCR监管红线是( )。(单选题)

本题解析:

商业银行的流动性覆盖率(LCR)应当不低于100%。在流动性覆盖率低于100%时,应对这种情况出现的原因、持续时间、严重程度、银行是否能在短期内采取补救措施等多方面因素进行分析,并视情况采取一系列应对手段。

商业银行正确处理投诉和批评对于维护其声誉至关重要。据此,下列描述最不恰当的是( )。

本题解析:

商业银行在运营和发展过程中,出现某些错误是不可避免的,但及时改正并且正确处理投诉和批评至关重要,有助于商业银行提高金融产品/服务的质量和效率。恰当处理投诉和批评对于维护商业银行的声誉固然重要,但是商业银行不能将工作仅停留在解决问题的层面上,通过接受利益持有者的投诉和批评,深入发掘商业银行的潜在风险,才更具价值。商业银行应当从投诉和批评中积累早期声誉风险预警经验。C项,风险管理人员应当有能力分析和判断投诉的起因、规模、趋势、规律与潜在风险之间的相关性,但无法做到准确预测。

商业银行在采用高级计量法计算操作风险监管资本时,可以将保险理赔收入作为操作风险的缓释因素,但保险理赔收入的风险缓释作用最高不应超过操作风险监管资本要求的( )。

本题解析:

国际上,商业银行所面临的很多操作风险可以通过购买特定的保险加以缓释,例如计算机犯罪保险,主要承保由于有目的地利用计算机犯罪而引发的风险。商业银行在计量操作风险监管资本时,可以将保险理赔收入作为操作风险的缓释因素,但保险的缓释最高不超过操作风险监管资本要求的20%。

在操作风险计量的标准法中,商业银行的“代理服务业务”产品线的β值为( )。

本题解析:

商业银行各业务条线的β系数为:“公司金融”“交易和销售”“支付和清算”条线为18%;“商业银行业务”“代理服务”条线为15%;“零售银行业务”“资产管理”“零售经纪”条线为12%。

借款人向银行申请1年期贷款100万,经测算其违约概率为2.5%,违约回收率为40%,该笔贷款的信用VaR为10万,则该笔贷款的非预期损失为( )万。

本题解析:

每一项风险资产的预期损失计算公式为:预期损失(EL)=违约概率(PD)×违约风险暴露(EAD)×违约损失率(LGD)。新版章节练习,考前压卷,, 其中,违约损失率=1-违约回收率。则该笔贷款的预期损失=2.5%×100×(1-40%)=1.5(万),非预期损失=10-1.5=8.5(万)。

某商业银行信用卡业务(无担保循环的)个人类表内透支余额是50亿元,表外未使用的信用卡授信额度是200亿元。假设对应的表内风险权重是75%,表外风险转换系数是20%。则该商业银行计量的信用卡风险加权资产量最可能的是( )亿元。

本题解析:

权重法下信用风险加权资产为银行账户表内资产信用风险加权资产与表外项目信用风险加权资产之和。在计量各类表内资产的风险加权资产时,应该首先从资产账面价值中扣除相应的减值准备,然后乘以各自的风险权重。在计量各类表外项目的风险加权资产的时候,应该将表外项目名义金额乘以信用转换系数得到等值的表内资产,再按表内资产的处理方式计量风险加权资产。因此该商业银行计量的信用卡风险加权资产量最可能的是50×75%+200×20%×75%=67.5(亿元)。

假定一年期零息国债的无风险收益率为3%,1年期信用等级为B的零息债券的违约概率为10%,在发生违约的情况下,该债券价值的回收率为60%,则根据风险中性定价模型可推断该零息债券的年收益率约为( )。

本题解析:

根据风险中性定价原理,无风险资产的预期收益与不同等级风险资产的预期收益是相等的,即P1(1+K1)+(1-P1)×(1+K1)×θ=1+i1。其中,P1为期限1年的风险资产的非违约概率,(1-P1)即其违约概率;K1为风险资产的承诺利息;θ为风险资产的回收率,等于“1-违约损失率”;i1为期限1年的无风险资产的收益率。将题中数据代入上式,(1-10%)×(1+K1)+10%×(1+K1)×60%=1+3%,解得,K1≈7.3%。

试卷分类:中级银行业法律法规与综合能力

练习次数:5次

试卷分类:中级银行管理

练习次数:7次

试卷分类:中级公司信贷

练习次数:5次

试卷分类:中级个人理财

练习次数:5次

试卷分类:中级风险管理

练习次数:7次

试卷分类:中级公司信贷

练习次数:9次

试卷分类:中级个人理财

练习次数:12次

试卷分类:中级个人理财

练习次数:15次

试卷分类:中级个人贷款

练习次数:11次

试卷分类:中级银行业法律法规与综合能力

练习次数:10次