假设您是环球网校人力部门工作人员,居民个人孙老师2019年每月取得工资收入15000元,每月自己承担养老保险1000,医疗保险200元,失业保险100元和住房公积金200元,孙老师提交的资料显示,其父亲满60周岁,但母亲未满60周岁;有两个双胞胎女儿5周岁,正在上幼儿园;有两套住房有月供。孙老师的其他收入情况如下:

(1)2019年3月,孙老师偷偷去Z银行上课,取得课酬25000元

(2)2019年4月,孙老师转让上大学时的取得的专利一项给A公司,收取专利转让费3999元

(3)2019年5月,孙老师精心编写的高级经济师辅导资料出版,取得B出版社支付的稿酬60000元。

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元。

(5)取得保险赔款30000元。

(6)取得国债利息收入5000元。

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

1.关于环球网校1月、2月、3月和12月应当分别预扣预缴的孙老师多少个人个人所得税?

2.孙老师的除工资薪金外的综合所得应当预扣预缴的个人所得税有多少?

3.计算孙老师2019年汇算清缴时应该退多少个人所得税?

4.国债、国家发行的金融债券利息,保险赔款是否缴纳个人所得税?

5.孙老师是否应当办理汇算清缴?简要概述应当汇算清缴的情绪。

1.(1)1月代扣代缴

1月:累计预扣预缴应纳税所得额=累计收入15000-累计免税收入0-累计基本减除费用5000-累计专项扣除(1000+200+100+200)-累计专项附加扣除(2000+2000+1000)-累计依法确定的其他扣除0=15000-5000-1500-5000=3500

则1月份预扣预缴的税额为:

3500×3%-0=105元

(2)2月代扣代缴

2月:累计预扣预缴应纳税所得额=累计收入15000×2-累计免税收入0-累计基本减除费用5000×2-累计专项扣除1500×2-累计专项附加扣除5000×2-累计依法确定的其他扣除0=7000

则2月份预扣预缴的税额为:

7000×3%-105(1月预扣的)=105元

(3)3月代扣代缴

3月:累计预扣预缴应纳税所得额=累计收入15000×3-累计免税收入0-累计基本减除费用5000×3-累计专项扣除1500×3-累计专项附加扣除5000×3-累计依法确定的其他扣除0=10500

则3月份预扣预缴的税额为

10500×3%-105(1月预扣的)-105(2月预扣的)=105元

(4)12月代扣代缴

累计预扣预缴应纳税所得额=累计收入15000×12-累计免税收入0-累计基本减除费用5000×12-累计专项扣除1500×12-累计专项附加扣除5000×12-累计依法确定的其他扣除0=42000

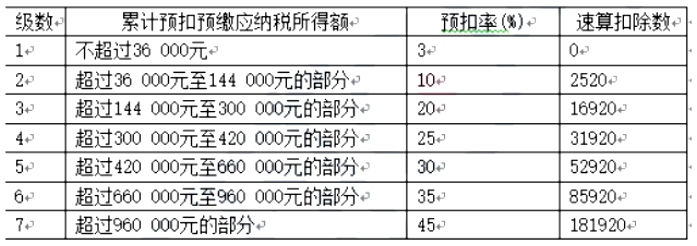

找到税率表,考试会给。

12月份累计的预扣预缴应纳税所得额大了,所以适用第二级的税率和速算扣除数

12月份预扣预缴的税额为:(42000×10%-2520)-前11个月累计预扣预缴的税额(假设1330)=350

当然,考试题目也有可能简单的问,全年工资预扣预缴的税额是多少。

累计预扣预缴应纳税所得额=累计收入15000×12-累计免税收入0-累计基本减除费用5000×12-累计专项扣除1500×12-累计专项附加扣除5000×12-累计依法确定的其他扣除0=42000

42000×10%-2520=1680

2.(1)取得课酬25000元,,应预扣预缴数额=收入×(1-20%)×预扣率-速算扣除数=25000×(1-20%)×20%-0=4000

(2)收取专利转让费3999元,未超过4000,定额扣除800,,应预扣预缴数额=(3999-800)×20%=639.8

(3)取得B出版社支付的稿酬60000元。

应预扣预缴数额=预扣预缴应纳税所得额×预扣率×(1-30%)=60000×(1-20%)×20%×(1-30%)=60000×0.56×0.2=6720(元)

3.工资预缴的1680+劳务报酬预缴的4000+特许权使用费预缴的额639.8+稿酬预缴的6720=13039.8(元)

全年应纳税所得额=(全年收入额-60000元-全年专项扣除-全年专项附加扣除-全年其他扣除)

全年收入=15000×12+(25000+3999)×80%+60000×56%=180000+23199.2+33600=236799.2

全年专项扣除=1500×12=18000

全年专项附加扣除=5000×12=60000

全年应纳税所得额=(全年收入额-60000元-全年专项扣除-全年专项附加扣除-全年其他扣除)=236799.2-60000-18000-60000=98799.2(元)

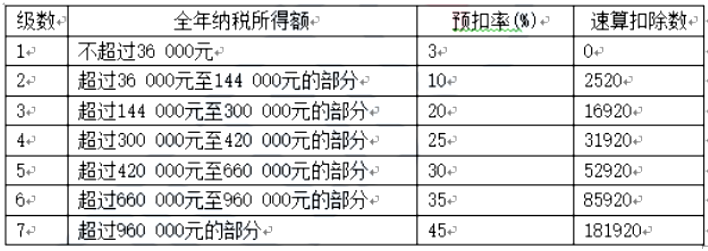

根据税率表,

98799.2×10%-2520=7359.92(元)

因为已经预缴了13039.8,故应当退:13039.8-7359.92=5679.88(元)

4.国债、国家发行的金融债券利息,保险赔款等,免纳个人所得税

5.需要办理2019年度汇算的情形。

①2019年度已预缴税额大于年度应纳税额且申请退税的,包括2019年度综合所得收入额不超过6万元但已预缴个人所得税;年度中间劳务报酬、稿酬、特许权使用费适用的预扣率高于综合所得年适用税率;预缴税款时,未申报扣除或未足额扣除减除费用、专项扣除、专项附加扣除、依法确定的其他扣除或捐赠,以及未申报享受或未足额享受综合所得税收优惠等情形。

②2019年度综合所得收人超过12万元且需要补税金额超过400元的,包括取得两处及以上综合所得,合并后适用税率提高导致已预缴税额小于年度应纳税额等情形。

第五次全国金融工作会议强调金融供给侧结构性改革,要求金融发展需回归本源,服务实体经济。

现代租赁机构不仅成为金融机构的一个重要分支,而且与银行、保险、证券一同构成现代金融业的四大支柱。

防范化解金融风险特别是防止发生系统性金融风险,是金融工作的保障。

咨询业务不属于金融服务类中间业务

( )属于防范化解重大金融风险攻坚战取得进展。

按照世界贸易组织附件的内容,金融服务的提供者包括下列( )类型机构。

金融服务实体至少包括( )方面的内容。

金融创新主要包括( )。

( )属于我国现代化支付清算体系。

对中国银行建立专门的企业金融服务平台,描述正确的是( )。