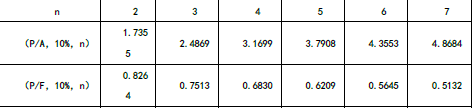

甲公司正在考虑投资一项目,目前有A.B两个投资方案可供选择。A方案一开始需一次性投入300万元,共可使用6年(与税法规定的折旧年限相同),残值率为5%,直线法计提折旧,每年可获得税前营业利润150万元;B方案一开始需投入400万元、第二年年末需投入100万元,前两年无收入,第三年可获得税后营业利润100万元,之后每年增加10%,营业期限5年(与税法规定的折旧年限相同),期末无残值,直线法计提折旧。甲公司要求的最低必要收益率为10%,适用的所得税税率为25%。(计算结果保留两位小数) 部分时间价值系数如下表所示:

要求:

(1)计算A.B两个投资方案各年的营业现金净流量。

(2)计算A.B两个投资方案各自的净现值。

(3)比较A.B两个投资方案,并判断甲公司应选择哪种投资方案。

(1)A方案:

年折旧=300×(1-5%)/6=47.5(万元)

每年营业现金净流量=150×(1-25%)+47.5=160(万元)

B方案:

年折旧=500/5=100(万元)

NCF3=100+100=200(万元)

NCF4=100×(1+10%)+100=210(万元)

NCF5=100×(1+10%)2+100=221(万元)

NCF6=100×(1+10%)3+100=233.1(万元)

NCF7=100×(1+10%)4+100=246.41(万元)

(2)A方案净现值=160×(P/A,10%,6)+300×5%×(P/F,10%,6)-300=405.32(万元)B方案净现值=246.41×(P/F,10%,7)+233.1×(P/F,10%,6)+221×(P/F,10%,5)+210×(P/F,10%,4)+200×(P/F,10%,3)-100×(P/F,10%,2)-400=206.31(万元)

(3)由于两个投资方案的寿命期不同,故应采用年金净流量法判断A方案年金净流量=405.32/(P/A,10%,6)=405.32/4.3553=93.06(万元)B方案年金净流量=206.31/(P/A,10%,7)=206.31/4.8684=42.38(万元)因为A方案年金净流量>B方案年金净流量,故应选择A方案。

如果企业的资金来源全部为自有资金,且没有优先股存在,则企业财务杠杆系数( )。

企业在进行商业信用定量分析时,应当重点关注的指标是( )。

下列各项中,通常不会导致企业资本成本增加的是( )。

在一定时期内,应收账款周转次数多、周转天数少表明()。

某公司在营运资金管理中,为了降低流动资产的持有成本、提高资产的收益性,决定保持一个低水平的流动资产与销售收入比率,据此判断,该公司采取的流动资产投资策略是( )。

一般而言,与融资租赁筹资相比,发行债券的优点是( )。

经营杠杆能够扩大市场和生产等不确定性因素对利润变动的影响。( )

相对于发行债券和利用银行借款购买设备而言,通过融资租赁方式取得设备的主要缺点是( )。

与发行公司债券相比,吸收直接投资的优点是( )。

下列关于趋势预测分析法的表述中,正确的有( )。