A公司在某年1月1日向银行申请了一笔2000万美元的一年期贷款,并约定毎个季度偿还利息,且还款利率按照结算日的6M-LIBOR(伦敦银行间同业拆借利率)+15个基点(BP)计算得到。A公司必须在当年的4月1日、7月1日、10月1日及来年的1月1日支付利息,且于来年1月1日偿还本金。A公司担心利率上涨,希望将浮动利率转化为固定利率,因而与另一家美国B公司签订一份普通型利率互换。该合约规定,B公司在未来的—年里,每个季度都将向 A公司支付LIBOR利率,从而换取5%的固定年利率。由于银行的利率为6M-LIBOR+15个基点,而利率互换合约中,A公司以5%的利率换取了LIBOR利息收入,A公司的实际利率为( )。

A公司的实际利率为:5%+0.15%=5.15%。(1bp=0.01%)

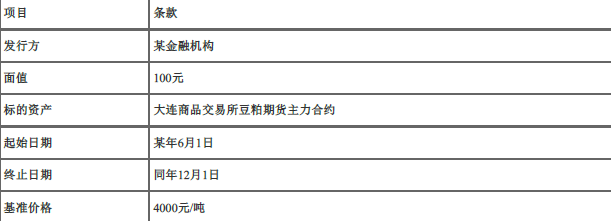

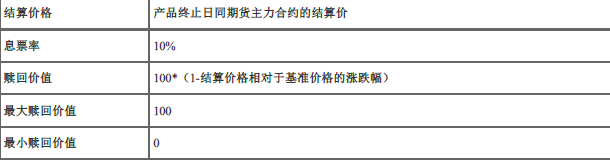

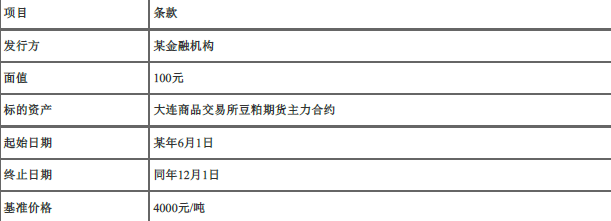

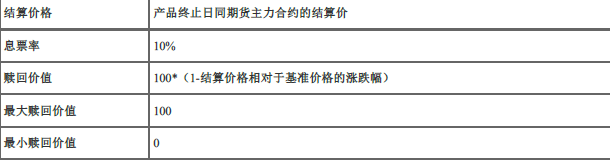

某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结 构化产品获得看涨期权的多头头寸,具体条款如下表所示。

据此回答以下两题。

(2)关于该款结构化产品,以下描述正确的是( )。

某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结 构化产品获得看涨期权的多头头寸,具体条款如下表所示。

据此回答以下两题。

(1)这是一款的( )结构化产品。

一位德国投资经理持有一份价值为500万美元的美国股票的投资组合。为了对可能的美元贬值进行对冲,该投资经理打算做空美元期货合约进行保值,卖出的期货汇率价格为1.02欧元/美元。两个月内到期。当前的即期汇率为0.974 欧元/美元。一个月后,该投资者的价值变为515万美元,同时即期汇率变为1.1欧元/美元,期货汇率价格变为1.15欧元/美元。

一个月后股票投资组合收益率为( )。

当实值期权在临近到期时,容易产生对冲头寸频繁和大量调整。( )

对于一些只有到期才结算,或者结算频率远远低于产品存续期间交易日的数量的场外交易的衍生品,不需要对其进行敏感性分析。( )

在建立风险因子的概率分布模型时,利率服从对数正态分布,股票指数价格服从一个均值回归过程。( )

通常情况下,95%置信水平所对应的VaR大于99%置信水平所对应的VaR。( )

一般计算VaR时,流动性强的资产可以每星期或每月计算VaR,期限较长的头寸往往需要每日计算VaR。( )

情景分析可以被看作一些风险因子发生极端变化情况下的极端情景分析。( )

金融机构自身拥有优秀的内部运营能力,有利于其把服务客户过程中承揽过来的风险恰当地对冲掉。( )