某企业位于市区,系增值税一般纳税人,假定2020年度购进和销售货物的增值税适用税率均为13%,年末增值税无留抵税额。2020年度按会计核算的利润总额为依据预缴企业所得税,享受的税收优惠政策及资产损失能提供留存备查的相关资料。

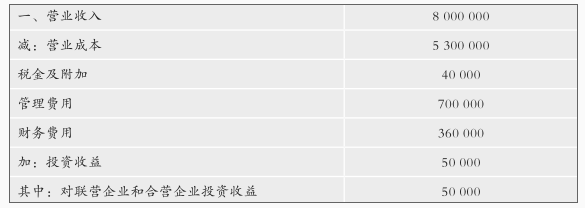

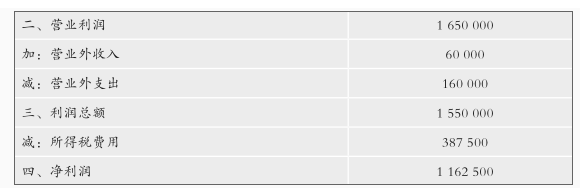

2020年度利润表摘要如下:

税务师对该企业2020年度的纳税情况进行审核,发现如下纳税相关问题:

(1)2020年度管理费用中累计列支业务招待费60 000元。

(2)5月18日该企业投资的境内未上市居民企业A公司注销,从A公司分得剩余资产250 000元。已知A公司注销时的《剩余财产计算和分配明细表》载明剩余资产2 500 000元,其中累计未分配利润和盈余公积400 000元。

企业初始投资成本为200 000元,投资比例10%,分配的资产金额250 000元。其中确认的股息金额为40 000元。账务处理为:

借:银行存款 250 000

贷:长期股权投资 200 000

投资收益 50 000

(3)7月18日收回2019年度已经作坏账损失核销并在企业所得税税前扣除的应收账款60 000元。

账务处理:

借:银行存款 60 000

贷:营业外收入 60 000

(4)8月16日收到购货方支付拖欠的货款2 000 000元,以及延期支付货款的利息30 000元。

账务处理:

借:银行存款 2 030 000

贷:应收账款 2 000 000

财务费用 30 000

(5)8月24日与销售方协商,原订购的货物不再购进,预付的70 000元货款作为违约金支付给销售方,收到销售方开具的收款凭证。账务处理:

借:营业外支出 70 000

贷:预付账款 70 000

(6)10月24日将一批被盗电脑进行核销。根据企业资产损失核销审批表显示,这批电脑于2019年4月购进,购置时均取得增值税专用发票,合计金额200 000元,税额26 000元,进项税额均按规定抵扣。截止被盗时会计上已累计计提折旧额80 000元,从保险公司获得理赔30 000元。账务处理:

借:固定资产清理 120 000

累计折旧 80 000

贷:固定资产 200 000

借:银行存款 30 000

营业外支出 90 000

贷:固定资产清理 120 000

假定除上述问题外,企业的其他处理与纳税无关。

根据上述资料,回答下列问题:

(1)请逐一简述上述问题应如何进行税务处理

(2)请计算2020年度应补缴的增值税、城市维护建设税、教育费附加和地方教育附加。

(3)请填写所附《纳税调整项目明细表》(无纳税调整的项目不填写)。

(4)请计算2020年度的应纳企业所得税税额及应补(或退)的企业所得税。

1.(1)企业发生的与生产经营有关的业务招待费支出,按照实际发生额的60%扣除,但最高不得超过当年销售(营业)收入的0.5%。

扣除限额1=60 000×60%=36 000(元),扣除限额2=8 000 000×0.5%=40 000(元)。

应纳税调增=60 000-36 000=24 000(元)。

(2)相当于从被清算企业累计未分配利润和累计盈余公积中应分得的部分,确认为股息所得,因为双方均为居民企业,所以40 000元免税。应作纳税调减40 000元。

剩余部分210 000元,超过投资成本200 000元的部分10 000元,确认为投资资产转让所得。

(3)账务处理错误。2019年度已经作为坏账损失核销,现在收回会计处理为:

借:银行存款 60 000

贷:应收账款 60 000

借:应收账款 60 000

贷:坏账准备 60 000

正确的处理:

先调减会计利润60 000元。

企业在计算应纳税所得额时已经扣除的资产损失,在以后纳税年度全部或者部分收回时,其收回部分应当作为收入计入收回当期的应纳税所得额。

当年收回的坏账损失,应作纳税调增60 000元。当年收回以前年度的坏账损失,填入《纳税调整明细表》的第11行“其他”项目。

(4)延期支付货款的利息应作为价外费用,换算为不含税金额并入销售额,计算销项税额。

销项税额=30 000÷(1+13%)×13%=3 451.33(元)

账务调整分录如下:

借:财务费用 3 451.33

贷:应交税费——应交增值税(销项税额) 3 451.33

财务费用增加3 451.33元,利润总额减少3 451.33元。

(5)没有问题。

(6)账务处理错误。营业外支出少计=120 000×13%=15 600(元)

借:固定资产清理 15 600

贷:应交税费—应交增值税(进项税额转出) 15 600

借:营业外支出 15 600

贷:固定资产清理 15 600

①当期增值税应增加15 600元。

②因增加营业外支出15 600元,所以利润总额减少15 600元,该资产损失应进行专项申报,在企业所得税税前扣除。

2.应补缴的增值税=3 451.33+15 600=19 051.33(元)。

城建税及附加=19 051.33×(7%+3%+2%)=2 286.16(元)。

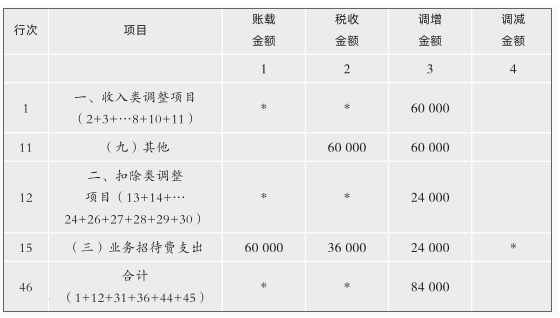

3.填写所附《纳税调整项目明细表》(无纳税调整的项目不填写)。

A105 000纳税调整项目明细表

4.计算2020年度的应纳企业所得税税额及应补(或退)的企业所得税。

应纳税所得额=1 550 000+24 000-40 000-60 000+60 000-3 451.33-15 600-2 286.16=1 512 662.51(元)

应缴纳企业所得税=1 512 662.51×25%=378 165.63(元)

应退企业所得税=387 500-378 165.63=9 334.37(元)。

下列( )应当由具有税务师事务所、会计师事务所、律师事务所资质的涉税专业服务机构从事,相关文书应由税务师、注册会计师、律师签字,并承担相应的责任。

朱某对席某的3万元债权已过诉讼时效。按照民法规定,朱某仍享有( )。

李某系A公司法定代表人。2013年至2017年期间,A公司收入总额为7320445.51元,各税种应缴纳税款803413.14元,已缴纳税款357120.63元,逃避缴纳税款共计446292.51元。2018年4月,A公司所在地税务局稽查局接到A公司原办公室主任黄某的实名举报,遂开始调查本案,后在未通知补缴、未予行政处罚的情况下,作出涉税案件移送书,直接移送区公安局立案侦查。A公司在侦查期间补缴了税款及滞纳金458069.08元。

一审法院认为,A公司及其法定代表人李某均构成逃税罪。一审判决后,被告人提出上诉,但在二审期间又申请撤回上诉。

关于本案二审,下列说法中正确的有( )。

张某为甲市税务局负责管理运输行业税收的工作人员。2017 年 3 月,张某应朋友宋某之托,为唐某的祥云运输公司违规办理了自营运输手续,致使祥云运输公司在 2017 年至 2018 年间少缴增值税 230 万元。事后,张某收到祥云运输公司支付的答谢费 10 万元。监察委员会接到举报后,传唤了张某。张某对举报内容供认不讳。

张某委托其律师高某作为自己的辩护人。在审查起诉期间,高某享有的诉讼权利有( )。

李某系A公司法定代表人。2013年至2017年期间,A公司收入总额为7320445.51元,各税种应缴纳税款803413.14元,已缴纳税款357120.63元,逃避缴纳税款共计446292.51元。2018年4月,A公司所在地税务局稽查局接到A公司原办公室主任黄某的实名举报,遂开始调查本案,后在未通知补缴、未予行政处罚的情况下,作出涉税案件移送书,直接移送区公安局立案侦查。A公司在侦查期间补缴了税款及滞纳金458069.08元。

一审法院认为,A公司及其法定代表人李某均构成逃税罪。一审判决后,被告人提出上诉,但在二审期间又申请撤回上诉。

根据刑事诉讼法律制度规定,下列关于本案上诉的说法中,正确的有( )。

张某为甲市税务局负责管理运输行业税收的工作人员。2017 年 3 月,张某应朋友宋某之托,为唐某的祥云运输公司违规办理了自营运输手续,致使祥云运输公司在 2017 年至 2018 年间少缴增值税 230 万元。事后,张某收到祥云运输公司支付的答谢费 10 万元。监察委员会接到举报后,传唤了张某。张某对举报内容供认不讳。

张某的行为涉嫌的罪名有( )。

李某系A公司法定代表人。2013年至2017年期间,A公司收入总额为7320445.51元,各税种应缴纳税款803413.14元,已缴纳税款357120.63元,逃避缴纳税款共计446292.51元。2018年4月,A公司所在地税务局稽查局接到A公司原办公室主任黄某的实名举报,遂开始调查本案,后在未通知补缴、未予行政处罚的情况下,作出涉税案件移送书,直接移送区公安局立案侦查。A公司在侦查期间补缴了税款及滞纳金458069.08元。

一审法院认为,A公司及其法定代表人李某均构成逃税罪。一审判决后,被告人提出上诉,但在二审期间又申请撤回上诉。

根据刑事法律制度规定,下列说法中正确的有( )。

张某为甲市税务局负责管理运输行业税收的工作人员。2017 年 3 月,张某应朋友宋某之托,为唐某的祥云运输公司违规办理了自营运输手续,致使祥云运输公司在 2017 年至 2018 年间少缴增值税 230 万元。事后,张某收到祥云运输公司支付的答谢费 10 万元。监察委员会接到举报后,传唤了张某。张某对举报内容供认不讳。

监察委员会办理此案时,正确的做法有( )。

李某系A公司法定代表人。2013年至2017年期间,A公司收入总额为7320445.51元,各税种应缴纳税款803413.14元,已缴纳税款357120.63元,逃避缴纳税款共计446292.51元。2018年4月,A公司所在地税务局稽查局接到A公司原办公室主任黄某的实名举报,遂开始调查本案,后在未通知补缴、未予行政处罚的情况下,作出涉税案件移送书,直接移送区公安局立案侦查。A公司在侦查期间补缴了税款及滞纳金458069.08元。

一审法院认为,A公司及其法定代表人李某均构成逃税罪。一审判决后,被告人提出上诉,但在二审期间又申请撤回上诉。

根据刑事法律制度规定,下列关于本案一审判决的说法中,正确的有( )。

张某为甲市税务局负责管理运输行业税收的工作人员。2017 年 3 月,张某应朋友宋某之托,为唐某的祥云运输公司违规办理了自营运输手续,致使祥云运输公司在 2017 年至 2018 年间少缴增值税 230 万元。事后,张某收到祥云运输公司支付的答谢费 10 万元。监察委员会接到举报后,传唤了张某。张某对举报内容供认不讳。

根据《刑法》规定,构成逃税罪应当具备的要件有( )。