资料: 2018年9月某企业经济业务如下:

( 1)内销甲产品取得不含税收入2000万元,并收取运输费用17.4万元,负贵安排运输公司将甲产品.运往购买方;外购A材料,取得增值税专用发票,发票上注明的价款是1200万元。

(2)出口乙产品-批,离岸价格300万美元,计划分配率为60%,相关单证已经收齐。

(3)进口B材料,到岸价格1000万元人民币,进口关税200万元,已经缴纳了进口关税和增值税,并取得相应的完税凭证。

(4)免税进口C材料- ~批,专门用于本企业生产的出口产品乙,到岸价格1500万元人民币。

(5)国税机关进行增值税定期检查发现,企业2017年7月份将境内销售乙产品收人计人了其他应付款中58万元,要求企业调整账务处理,并在本月30日前补缴税款,企业已经按照规定补缴了税款。

(6)支付本月销售甲产品不含税运费15万元,销售乙产品境内部分不含税运费20万元,取得了运输公司开具的货运增值税专用发票。

(7)将使用了3年的1辆小汽车出售,设备原值36万元,售价41.20万元,已经计提折旧10.26万元。

(8)由于质量原因,将上月购进的账面价值为200万元的A材料退回,取得对方开具的红字增值税专用发票。

已知上期留抵税额60万元,企业经营的产品增值税率均为16%;采购材料适用的增值税率均为16%;乙产品出口退税率为13%。人民币对美元的外汇牌价为1:6.2。

企业当期取得的相关抵扣凭证,均已通过认证并在当月抵扣。次月8日填写了相关的申报表简表。(单位:万元)

要求:

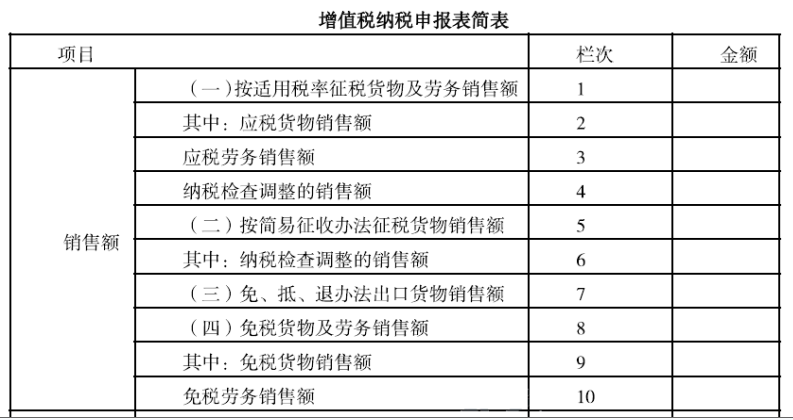

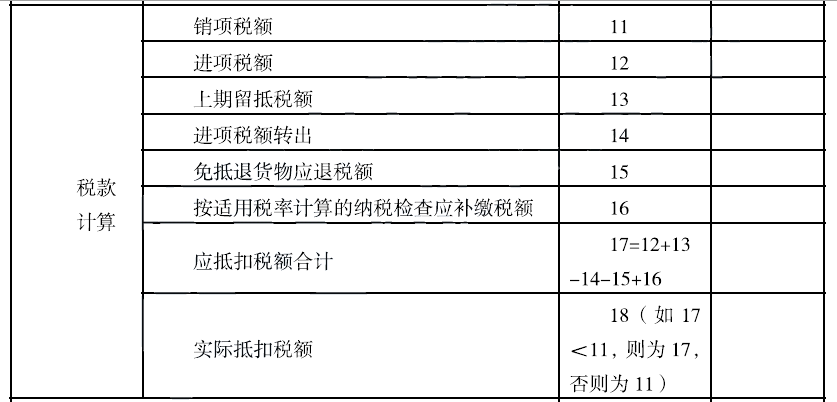

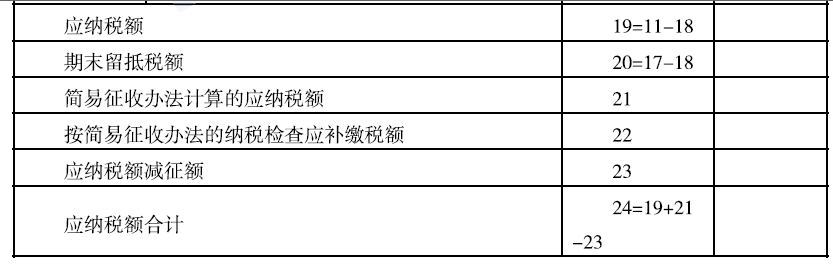

( 1)根据提供的资料,填写《增值税纳税申报表简表》。

(2)计算出当期的应退税额。

(1)资料1的账务处理没有问题。

(2)处理不正确,销售旧款和残次品洁具,虽然未开具发票,但也要确认增值税,并且按照销售货物计算增值税。

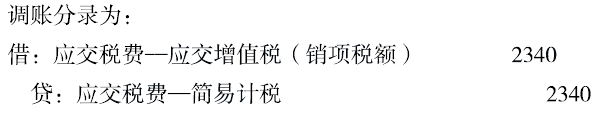

(3)处理不正确,本题销售小轿车采用简易办法,不应在销项税额中核算,应在简易计税中核算。

(4)处理正确,一般纳税人销售2016年4月30日之前购人的不动产,选择适用简易计税办法的,以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额,并在不动产所在地预缴税款=(全部价款和价外费用_不动产购置原价或者取得不动产时的作价),( 1+5%) x5%,本办公用房销售价格为2100000元,购置原价为2310000元,销售价格扣除购置原价之后小于零,本办公用房不需要纳税,也不需要预缴,所以本业务处理没有问题。

(5)处理正确。

(6)处理错误,由于被盗发生的损失属于非正常损失,需要进项税额转出。

(7)处理正确。

(8)处理不正确,高速公路通行费可抵扣进项税额=高速公路通行费发票上注明的金额一( 1+3% )x 3%

2.销项税额=432000+8000=440000 (元)

进项税额=400000+ 128000+11800+300=540100 (元)

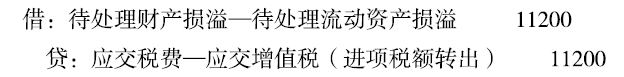

进项税额转出额=11200 (元) .

应纳增值税=440000- 540100+1 1200=-88900 (元)

留抵税额为88900元,应纳增值税=2340 (元)。

(二)(1 )填列的《增值税纳税申报表》简表如下表所示。

[解析]申报表重要项目填写说明:

栏次1=2000+17.4+ ( 1+16%) +58+ ( 1+16%) =2065 (万元)

栏次2=2000+17.4+ ( 1+16%) =2015 (万元)

栏次4=58+ ( 1+16%) =50 (万元)

栏次5=41.20+ ( 1+3%) =40 (万元)

栏次7=300*6.2=1860 (万元)

栏次11=2065*16%=330.4 (万元)

栏次12=1200x16%+ ( 1000+200) x16%+ ( 15+20) x10%=387.5 (万元)

栏次13=60万元

栏次14=1860x ( 16%-13% ) -1860x60%x ( 16%-13% ) +200*16%=54.32 (万元)

栏次16=50x16%=8 (万元)

栏次17=387.5+60-54.32+8=401.18 (万元)

栏次20=401.18-330.4=70.78 (万元)

栏次21=40x3%=1.20 (万元)

栏次23=40x1%=0.40 (万元)

栏次24=0+1.20- 0.40=0.80 (万元)

提示:纳税检查应补缴税额8.50万元填写在第37行“本期入库查补税额”。

(2)出口货物免抵退税额的计算:

免抵退税不得免征和抵扣税额抵减额=1860x60%x ( 16%-13% ) =33.48 (万元)

免抵退税不得免征和抵扣税额=1860x ( 16%-13%) -33.48=22.32 (万元)

免抵退税额抵减额=1860x60%x13%=145.08 (万元)

免抵退税额=1860x 13%- 145.08=96.72 (万元)

增值税纳税申报表期末留抵税额=《增值税纳税申报表》第20行“期末留抵税额”=70.78 (万元)

因为免抵退税额大于期末留抵税额,所以当期的应退税额为70.78万元。

当期免抵税额=96.72-70.78=25.94 (万元)

提示:第15行“免抵退税货物应退税额”填写的是审批后的上期退税额。本月免抵退办法计算的应退税额经税务机关审批后才能给予退税,所以第15行“免抵退税货物应退税额”,并非是这里计算的退税额。

下列关于留存收益筹资的表述中,错误的是( )。

某公司资产总额为 9000 万元,其中永久性流动资产为 2400 万元,波动性流动资产为 1600万元,该公司长期资金来源金额为 8100 万元,不考虑其他情形,可以判断该公司的融资策略属于( )。

某公司向银行借款 2000 万元,年利率为 8%,筹资费率为 0.5%,该公司适用的所得税税率为 25%,则该笔借款的资本成本是( )。

甲因急需用钱,以其价值15000元的相机作抵押,分别向乙借款6000元、向丙借款4000元。甲与乙于1月8日签订了相机抵押合同,双方未办理抵押物登记;甲与丙于1月9日签订了相机抵押合同,双方亦未办理抵押物登记。后因甲无力偿还借款,乙、丙行使抵押权,依法拍卖甲的相机,拍卖所得款9000元。下列关于乙、丙对相机拍卖所得款的分配方案中,正确的是( )。

甲公司向乙公司订购一台生产设备,乙公司委托其控股的丙公司生产该设备并交付给甲公司。甲公司在使用该设备时发现存在严重的质量问题。下列关于甲公司权利的表述中,正确的是( ) 。

朱某对席某的3万元债权已过诉讼时效。按照民法规定,朱某仍享有( )。

下列关于债的担保的说法中,正确的有( )。

下列事实中,能引起民法上债的发生有( )。

下列( )应当由具有税务师事务所、会计师事务所、律师事务所资质的涉税专业服务机构从事,相关文书应由税务师、注册会计师、律师签字,并承担相应的责任。

(2015年真题)被告人李某虚构可以为他人购买中原油田内部房屋的事实,骗取刘某、张某等50名受害者人民币890万元。本案中,刘某、张某作为刑事诉讼的被害人,依法可行使的权利有( )。